ΣΤΡΑΤΗΓΙΚΕΣ

46

www.traders-mag.gr12.2015

οδηγό, όπως στο τεύχος του Ιουλίου, για να εντοπίσουμε

ποια χρονική στιγμή να αλλάξουμε τη διάρθρωση του

χαρτοφυλακίου μας, χρησιμοποιούμε απευθείας τις πτώσεις

του S&P 500. Αν το drawdown της αγοράς είναι πάνω από ένα

συγκεκριμένο όριο, τότε επενδύουμε το 100% των χρημάτων

μας σε ομόλογα (εδώ το TLT etf), ειδάλλως είμαστε σταθερά

επενδυμένοι 55% στο δείκτη (μέσω του SPY etf) και 45% σε

ομόλογα (μέσω TLT etf).

Είναι λογικό να υποθέσουμε ότι η προσέγγιση που

εξετάζουμε δεν είναι σε θέση να ξεπεράσει εύκολα τις

αποδόσεις του δείκτη S&P 500 εφόσον δεν χρησιμοποιεί

θέσεις short. Άλλωστε μια 100% τοποθέτηση στο TLT etf,

δηλαδή σε κρατικά ομόλογα ΗΠΑ 20ετίας, στο διάστημα

2002 μέχρι τις 20-11-2015 θα μας έδινε μια απόδοση της

τάξης του 38% ενώ το SPY etf που αντιγράφει το δείκτη

S&P 500, προσέφερε απόδοση στο ίδιο διάστημα 130%.

Παράλληλα, αν είχαμε επενδύσει 60% του χαρτοφυλακίου

μας στον S&P 500 και 40% σε ομόλογα εικοσαετίας ΗΠΑ

(TLT), θα είχαμε επιτύχει στο παραπάνω διάστημα,

απόδοση 113%. Οι αποδόσεις αυτές είναι σήμερα λίγο

κατώτερες από αυτές που αναφέραμε στο άρθρο μας στο

τεύχος του Ιουλίου, λόγω της διόρθωσης που υπέστησαν οι

αγορές τον Αύγουστο του 2015. Η αξία της προσέγγισής μας

έγκειται στη δυνατότητα της στρατηγικής να επιτύχει σχεδόν

την ίδια απόδοση με το δείκτη, με αισθητά μικρότερο ρίσκο,

πράγμα που μας επιτρέπει να μοχλεύσουμε με μεγαλύτερη

ασφάλεια.

O αλγόριθμος IMAR

Η στρατηγική ακολουθεί μια πολύ απλή λογική που μπορεί

να παραμετροποιηθεί διαφορετικά, ανάλογα με τις ανάγκες

και το προφίλ του κάθε επενδυτή. Τιμές κλεισίματος αντλούμε

από την υπηρεσία Yahoo Finance. Για το παρόν άρθρο

χρησιμοποιούμε την ακόλουθη τακτική:

I. Υπολογίζουμε τις 5ήμερες ποσοστιαίες αποδόσεις (5-day

% returns) του SPY (ή του S&P 500).

II. Υπολογίζουμε το 20ήμερο drawdown στη σειρά returns

από το βήμα Ι κάθε μέρα. Σε αυτό το βήμα κατασκευάζουμε

δηλαδή ένα δείκτη (indicator) που θα αποτελέσει τη βάση

της στρατηγικής μας (ΔΕΙΚΤΗΣ IMAR, Διάγραμμα 1, άνω

πάνελ).

III. Αν ο δείκτης ΙΜΑR από το βήμα ΙΙ είναι μικρότερος του 25%,

το τέλος της ημέρας μας βρίσκει τοποθετημένους at the

close, 55% στο SPY και 45% στο TLT.

IV. Στην αντίθετη περίπτωση, τοποθετούμαστε 100% στο TLT

at the close, επιδιώκοντας μια αμυντική τοποθέτηση

σε ομόλογα. Πουθενά δεν πουλάμε το δείκτη S&P 500 ή

ομόλογα ΤLT (no short positions). Είμαστε πάντα long και

επενδύουμε πάντα το 100% του χαρτοφυλακίου μας.

Στο Διάγραμμα 1, δείχνουμε το δείκτη (Indicator, πάνω

πάνελ) και το “σήμα” (trading signal, κάτω πάνελ, χρώμα

μαύρο) που παράγεται από τον παραπάνω αλγόριθμο μαζί

με την πορεία του SPY etf (με κόκκινο). Όποτε το σήμα έχει

την τιμή 1, βρισκόμαστε στην κατάσταση ΙΙI ενώ όποτε έχει

την τιμή 0, είμαστε στην κατάσταση ΙV. Όπως παρατηρούμε,

για μεγάλες περιόδους, ο παραπάνω αλγόριθμος μας κρατά

τοποθετημένους 55% στο SPY και 45% στο TLT. Επίσης,

εναλλάσσεται μεταξύ των καταστάσεων ΙΙI και ΙV με υψηλότερη

συχνότητα κατά τη διάρκεια της κρίσης του 2008-2009 και λίγο

μέσα στο 2010 και 2012, όπου η κρίση χρέους δημιουργούσε

σοβαρούς κλυδωνισμούς στις αγορές με το Ελληνικό ζήτημα.

Ο παραπάνω αλγόριθμος οδηγεί σε μια στρατηγική

επενδύσεων που, στο διάστημα Σεπτ.

2002 με Νοε. 2015, κάνει συνολικά 52

πράξεις (trades), δηλαδή ανακατανομές

του κεφαλαίου του χαρτοφυλακίου

σύμφωνα με βήματα ΙΙΙ και ΙV. Αυτό

αντιστοιχεί σε 4 trades το χρόνο δηλαδή

ένα κάθε τρίμηνο, κατά μέσο όρο.

Επιπλέον, ο αλγόριθμος βρίσκεται σε

κατάσταση ΙΙΙ για όλο το διάστημα του

bull market 2003-2007 (Διάγραμμα 1).

Τα βήματα Ι και ΙΙ είναι καθοριστικής

σημασίας για την πρόδρομη ικανότητα

του Δείκτη IMAR. Χρησιμοποιούνται στο

βήμα Ι οι 5ήμερες αποδόσεις ώστε να

“δώσουμε χρόνο” στη μεταβλητότητα

της αγοράς να μας προσφέρει ένα

σαφές δείγμα της τάσης. Δηλαδή, από

τη μία φιλτράρουμε έως ένα βαθμό το

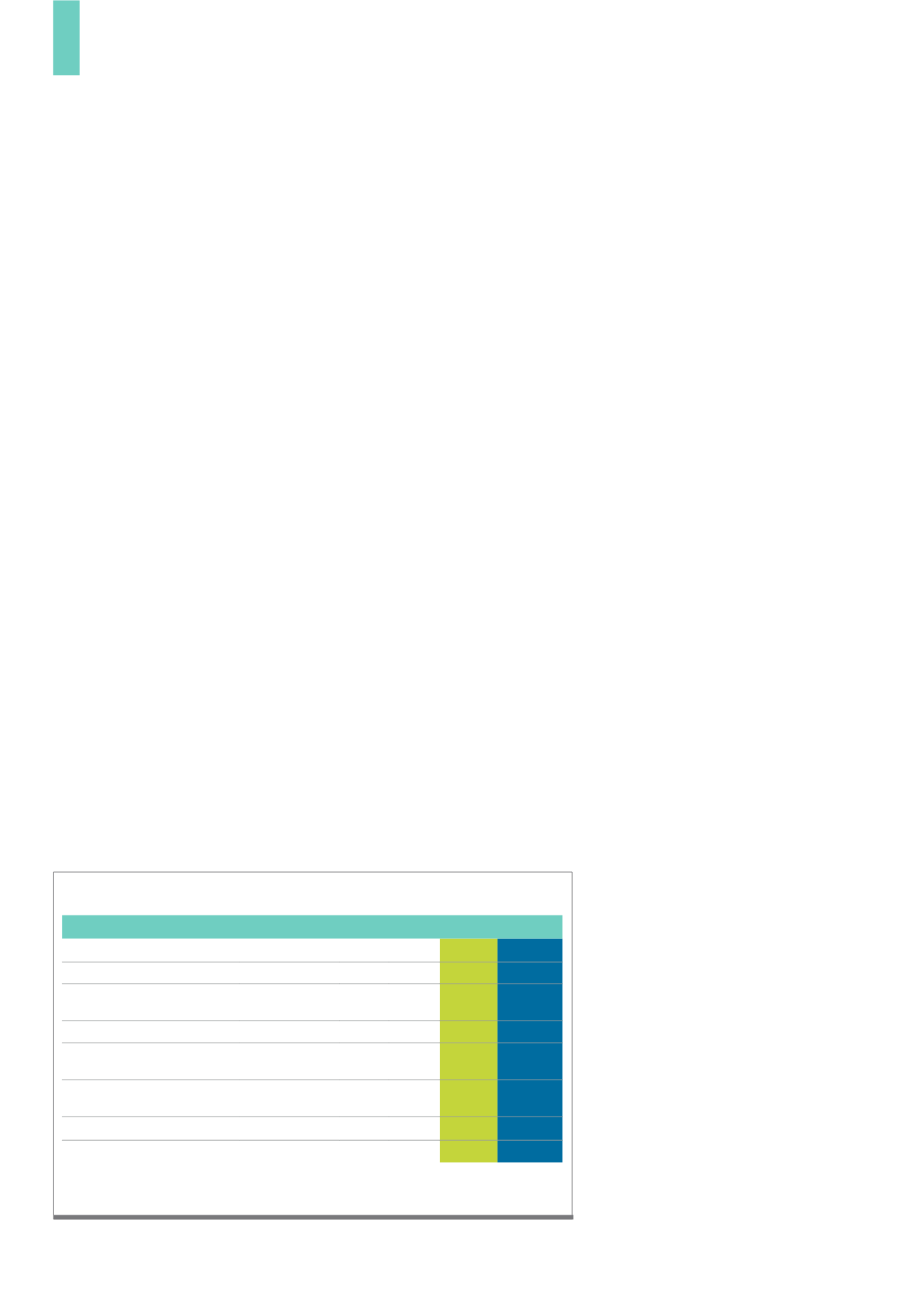

Ετησιοποιημένες & συνολικές αποδόσεις, αποκλίσεις και Sharpe ratios.

Πηγή: IMAR

SPY (S&P 500) TLT 60/40

ΙΜΑR IMAR x2

Συνολική Απόδοση

130%

38% 113% 132%

274%

Eτησιοποιημένη Απόδοση 6,5%

2,5% 6% 6,6%

10,5%

Eτησιοποιημένη Τυπική

Απόκλιση

19,5%

14% 10,6% 9,8%

16,2%

Eτησιοποιημένο Sharpe ratio 0,34

0,18 0,55 0,67

0,65

Μέγιστη Πτώση

Max Drawdown

56%

28,5% 32,7% 16,6%

26,2%

Μέση Πτώση

Avg Drawdown

2,4%

5,8% 1,4% 1,5%

2,1%

Tracking Error

0

28% 11% 19%

16%

Information Ratio

-

-0,14 -0,05 0,00

0,24

Π1)

Στατιστικές Απόδοσης-Κινδύνου Στρατηγικών & Αλγορίθμων