Βασικα

68

www.traders-mag.gr02.2015

διαχείρισης ρίσκου ώστε να προφυλάξουμε το κεφαλαίο μας

στα διαστήματα αυτά.

συμπεράσματα αναλύσεων

Από τα αποτελέσματα που παίρνουμε είναι προφανές

ότι η χειρότερη επιλογή που μπορούμε να κάνουμε είναι

να επενδύσουμε στο ETF που την προηγούμενη χρονιά

ήταν το ισχυρότερο. Σε όλα τα 15 χρόνια, μια μόνο φορά ο

ίδιος κλάδος κατάφερε να είναι στην πρώτη θέση για δύο

συνεχόμενα χρόνια, ενώ για 5 χρονιές ήταν ανάμεσα στις

τελευταίες θέσεις. Προφανώς η δυναμική του συγκεκριμένου

κλάδου έχει εξαντληθεί στην περασμένη χρονιά και θα πρέπει

να αποφεύγουμε να έχουμε μεγάλες θέσεις στον ίδιο τομέα και

την επομένη. Είναι χαρακτηριστικό ότι επενδύοντας στον πιο

ισχυρό κλάδο της προηγούμενης χρονιάς, μετά από 15 χρόνια

θα είχαμε μια αρνητική συνολική απόδοση -35,5%.

Nikos Moutselos

Ο Νίκος Μούτσελος είναι απόφοιτος

του Αριστοτελείου Πανεπιστημίου

Θεσσαλονίκης, πιστοποιημένος

τεχνικός αναλυτής CFTe Level II και

πλήρες μέλος του Society of Technical

Analysts, UK. Δραστηριοποιείται

στις χρηματιστηριακές αγορές για

περισσότερο από 15 χρόνια, με

ειδίκευση στις αγορές μετοχών της

Αμερικής.

nikos.moutselos@gmail.comΑν ακολουθήσουμε την προαναφερθείσα στρατηγική, οι

καλύτερες επιλογές σε Select Sector ETFs που μπορούμε να

κάνουμε για το έτος 2015 είναι τα XLY, XLB και XLV ενώ θα πρέπει

να αποφύγουμε τα XLU και XLE.

Πηγή: του συντάκτη

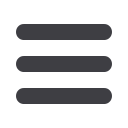

Π9)

Επιλογή των ETFs για το έτος 2015 σύμφωνα

με την επίδοση του προηγούμενου έτους

Rank ETF Sector

Performance %

1

XLU Utilities

26,7

2

XLV Health Care

23,7

3

XLK Technology

17,4

4

XLP Consumer Staples

14,4

5

XLF Financials

13,0

6

XLI

Industrials

9,5

7

XLY Consumer Discretionary 8,8

8

XLB Materials

6,2

9

XLE Energy

-8,9

Παρόμοια συμπεράσματα φαίνεται να έχουμε και για

τον τελευταίο κλάδο της κατάταξης. Είναι ο κλάδος με τη

δεύτερη χειρότερη, αρνητική ετήσια απόδοση στα 15 χρόνια,

τη χειρότερη απόδοση στα 10 χρόνια και μέτρια συγκριτικά

απόδοση στην τελευταία 5ετία. Μόνο 2 χρονιές από τις 15

ο χειρότερος κλάδος κατάφερε να βγει πρώτος την επόμενη

χρονιά, ενώ αντίθετα 7 χρονιές ήταν ξανά μέσα στους 3

χειρότερους. Είναι προφανές ότι η τελευταία θέση δεν ήταν

εντελώς τυχαία, αλλά υπήρξαν κάποιοι σημαντικοί λόγοι που

επέδρασαν και έφεραν αυτό το αποτέλεσμα. Οι αιτίες αυτές

σίγουρα χρειάζονται πάνω από ένα χρόνο για να ξεπεραστούν

και ένας διαχειριστής, ακόμη και εάν αναζητάει να αγοράσει

«φτηνά» θα πρέπει να αποφεύγει τις τοποθετήσεις σε αυτόν

τον κλάδο.

Από την άλλη μεριά, οι κλάδοι οι οποίοι ξεχωρίζουν

για τις αποδόσεις τους είναι οι κλάδοι που τερμάτισαν στις

θέσεις 7, 8 και 2. Ο κλάδος της δεύτερης θέσης είναι φανερά

ο καλύτερος από τους κλάδους που τερμάτισαν σε υψηλή

θέση της κατάταξης. Έχει σταθερά καλές επιδόσεις και στις

3 χρονικές περιόδους των δοκιμών και κερδίζει συνεχώς τον

δείκτη αναφοράς S&P500. Μπορούμε με αρκετή σιγουριά να

υποθέσουμε ότι η δεύτερη θέση σηματοδοτεί έναν κλάδο με μια

ισχυρή δυναμική η οποία δεν έχει εξαντληθεί, αλλά έχει ακόμη

καύσιμα για να διατηρήσει τον κλάδο σε υψηλές αποδόσεις και

την επόμενη χρονιά. Ειδικά σε ισχυρά ανοδικές 5ετίες όπως η

περίοδος 2010-2014, η τακτική δείχνει μια αξιοζήλευτη ετήσια

απόδοση της τάξεως του 15%.

Η θετική έκπληξη της μελέτης έρχεται από τους κλάδους που

τερμάτισαν στην έβδομη και όγδοη θέση. Και οι δύο έχουν να

επιδείξουν σταθερά πολύ καλές αποδόσεις με μέγιστες πτώσεις

που είναι σε πολύ καλά συγκριτικά επίπεδα. Ο κλάδος βέβαια

που ξεχωρίζει από τους δύο είναι αυτός της έβδομης θέσης. Η

στρατηγική αυτή είναι η μοναδική που καταφέρνει από τις 15

συνολικά χρονιές να παρουσιάζει αρνητική ετήσια απόδοση

μόνο 2 φορές. Το ότι ο κλάδος ήταν στην έβδομη θέση φαίνεται

να διασφαλίζει από τη μία, ότι τα περιθώρια περαιτέρω μεγάλης

πτώσης είναι μάλλον μικρά. Από την άλλη συμπεραίνουμε ότι η

υπό-απόδοση που παρουσίασε στην προηγούμενη χρονιά δεν

οφείλεται σε έντονα εσωτερικά προβλήματα και αυτό ίσως είναι

το έναυσμα που μπορεί να τον βοηθήσει να έρθει δυναμικά στο

προσκήνιο την ερχόμενη χρονιά.

Συμπερασματικά, στον πίνακα 9 παρουσιάζουμε ξανά την

απόδοση και την θέση κατάταξης που είχαν τα ETFs για το

έτος 2014, με νέους όμως χρωματισμούς που προκύπτουν

λαμβάνοντας υπόψη την μελέτη μας. Σύμφωνα με αυτήν,

για το έτος 2015 θα πρέπει να αποφύγουμε τις τοποθετήσεις

στους κλάδους Energy και Utilities. Αντίθετα, θα πρέπει να

ενισχύσουμε τις θέσεις μας στους Consumer Discretionary,

Materials και Health Care.

«