Βασικά

65

μας θα αναλύσουμε μια μεθοδολογία, απλή αλλά και ιδιαίτερα

αποτελεσματική, με την οποία θα μπορούμε να επιλέγουμε

με καλές ιστορικά πιθανότητες, τους επικρατέστερους τομείς

στους οποίους θα πρέπει να επενδύσουμε ένα σημαντικό

μέρος του διαθέσιμου κεφαλαίου μας.

και ξεπεράσει τα προβλήματα που άφησε στο πέρασμα της

η οικονομική κρίση. Η κορύφωση τόσο του δείκτη S&P500

όσο και του Nasdaq έγινε τον Οκτώβριο του 2007 οπότε

θα θεωρήσουμε αυτόν τον μήνα το αρχικό σημείο έναρξης

της κρίσης και άρα την αρχή των μετρήσεων μας. Όπως

και προηγουμένως μετράμε την επίδοση του κάθε ETF από

τον μήνα αυτόν έως το τέλος του 2014. Οι αποδόσεις αυτές

φαίνονται στο Διάγραμμα 2 καθώς και στον πίνακα 3.

Είναι προφανές ότι σύμφωνα με αυτήν την ανάλυση, οι

ισχυρότεροι κλάδοι είναι οι Consumer Discretionary, Health

Care και Consumer Staples. ΟΙ κλάδοι αυτοί όχι μόνο έχουν

καταφέρει να επανέλθουν στα προ κρίσης επίπεδα αλλά έχουν

πετύχει και εντυπωσιακές ανόδους της τάξης του 90% από

τα επίπεδα εκείνα. Από τους κλάδους αυτούς όμως μόνο ο

Consumer Discretionary υπάρχει και στην προηγούμενη λίστα

με τους ισχυρούς κλάδους. Επίσης, ο κλάδος Financials, ενώ

στην πρώτη περίπτωση χαρακτηρίζεται ως έντονα ισχυρός,

στη δεύτερη μέθοδο φαίνεται να είναι ο πιο αδύναμος κλάδος

ο οποίος όχι μόνο δεν έχει ακόμη φτάσει στα επίπεδα που

ήταν τον Οκτώβριο του 2007 αλλά έπειτα από 5 χρόνια

ανόδου υπολείπεται ακόμη κατά 27% από το σημείο αυτό.

Είναι δεδομένο ότι τα κατάλοιπα της κρίσης στον ευρύτερο

οικονομικό κλάδου ακόμη υπάρχουν και ως ένα βαθμό

συγκρατούν τις αποδόσεις των εταιριών αυτών.

Μεσοπρόθεσμες Παρατηρήσεις

Αντικρουόμενες πληροφορίες και συμπεράσματα έχουμε

επίσης αν μελετήσουμε κάποια στοιχεία σχετικά με την

εικόνα των ETFs εντός του 2014. Μέχρι τα τέλη Νοεμβρίου

2014, οι εισροές που είχαμε στα ETFs που εκδίδει η εταιρεία

SSgA (ο δεύτερος μεγαλύτερος διαχειριστής κεφαλαίων στον

κόσμο) πλησίαζαν τον αριθμό ρεκόρ των 188,9 δις. δολαρίων,

φέρνοντας τα στοιχεία ενεργητικού προς διαχείριση (AUM) σε

περισσότερα από 1,9 τρις δολαρίων στο σύνολο των 1450

funds που διαχειρίζεται. Οι εισροές που υπήρξαν μέχρι το τέλος

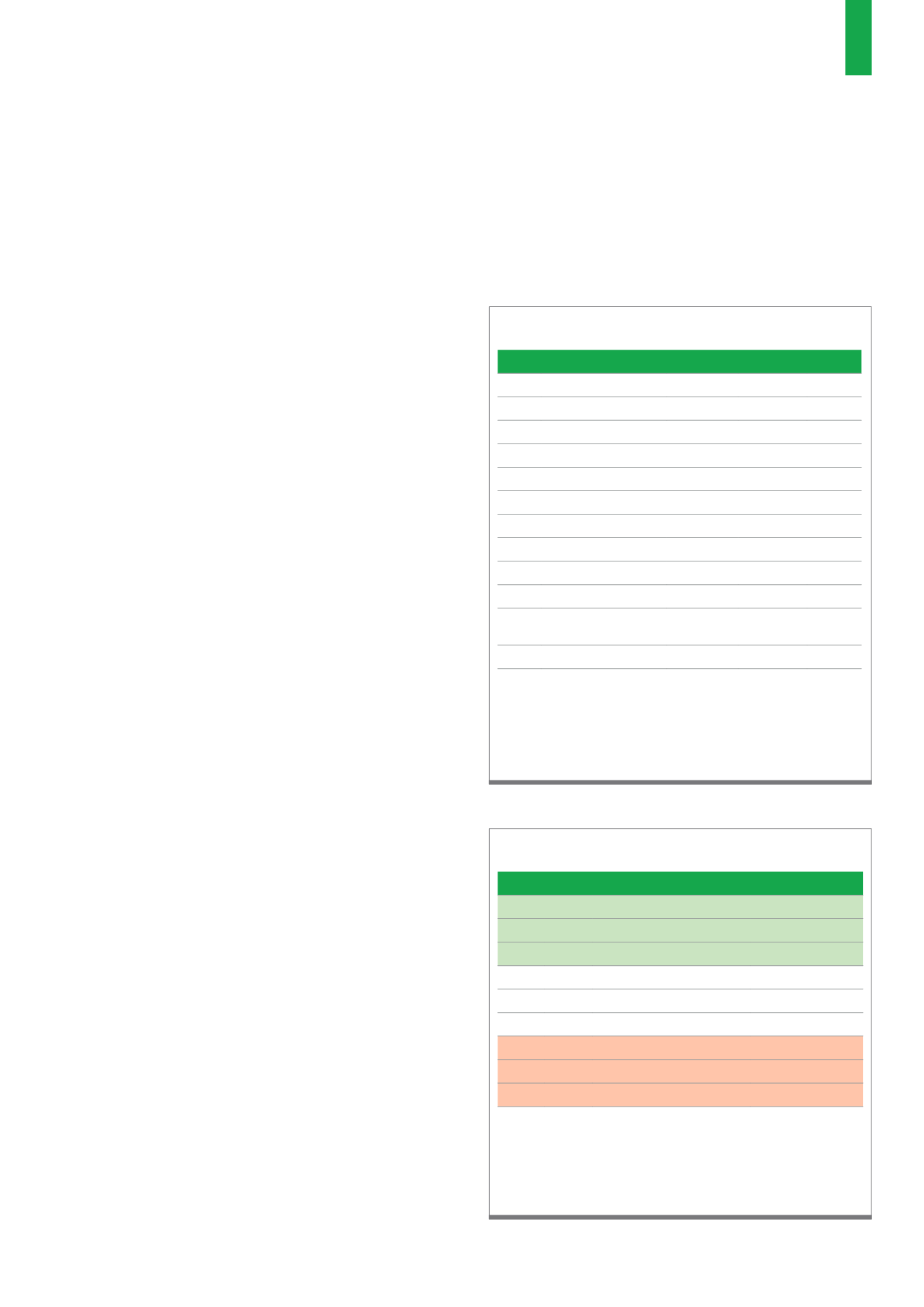

του Νοεμβρίου 2014, κατηγοριοποιημένες ανά επιχειρηματικό

κλάδο, αναλύονται στον πίνακα 4. Από τα στοιχεία αυτά

παρατηρούμε ότι τις δεύτερες μεγαλύτερες εισροές σε απόλυτο

νούμερο για το 2014, τις είχε ο τομέας Energy.

Στο πίνακα 5 αποτυπώνουμε την απόδοση που είχε ο κάθε

κλάδος στο έτος 2014. Από αυτές παρατηρούμε το παράδοξο

ο κλάδος Energy να έχει την χειρότερη επίδοση μέσα στο έτος

παρά την σημαντικότατη εισροή κεφαλαίων που υπήρξε προς

αυτόν. Αντίθετα, η μεγάλη εισροή κεφαλαίων (3η στη σειρά)

που υπήρξε στον κλάδο Health Care είχε σαν αποτέλεσμα και

την πολύ καλή απόδοση του κλάδου.

Από τα προηγούμενα είναι προφανές ότι η επιλογή του

σωστού επιχειρηματικού κλάδου στον οποίο θα επενδύσουμε

είναι μια αρκετά σύνθετη διαδικασία. Στη συνέχεια του άρθρου

Η συνολική ποσοστιαία απόδοση κάθε επιχειρηματικού κλάδου

για το έτος 2014, όπως φαίνεται στον παραπάνω πίνακα, δίνει

μερικά αντιφατικά σήματα, όταν συγκριθεί με τα στοιχεία του

πίνακα 4 που παρουσιάζει τις εισροές που είχαμε στο αντίστοιχο

ETF.

Πηγή: του συντάκτη

Π5)

Συνολική απόδοση των ETFs για το έτος 2014

Rank ETF Sector

Performance %

1

XLU Utilities

26,7

2

XLV Health Care

23,7

3

XLK Technology

17,4

4

XLP Consumer Staples

14,4

5

XLF Financials

13,0

6

XLI

Industrials

9,5

7

XLY Consumer Discretionary

8,8

8

XLB Materials

6,2

9

XLE Energy

-8,9

Οι εισροές που είχαν τα σημαντικότερα Sector ETFs της SSgA,

σε απόλυτα νούμερα (YTD Flow) και η αντίστοιχη ποσοστιαία

μεταβολή τους (Flow %) σε σχέση με το σύνολο των στοιχείων

ενεργητικού προς διαχείριση (AUM) από την αρχή του 2014 έως

το τέλος Νοεμβρίου 2014.

Πηγή: Bloomberg, State Street Global Advisors, 11/30/2014.

Π4)

Εισροές ανά επιχειρηματικό τομέα

Rank Sector

AUM ($M) YTD Flow Flow %

1

Real Estate

52.773

8.843

24,7

2

Energy

31.432

6.096

21,5

3

Health Care

40.713

5.587

20,8

4

Consumer Staples

16.319

3.580

32,5

5

Technology

38.218

2.763

9,3

6

Utilities

10.244

1.797

25,7

7

Materials

16.661

1.020

5,7

8

Communications

2.106

329

19,0

9

Industrials

17.517

299

1,9

10 Financials

35.141

-132

-0,4

11 Consumer

Discretionary

15.939

-1.805

-10,5

12 Thematic

23.288

-1.904

-12,3