Γνώμη των ειδικών

28

www.traders-mag.gr04.2015

Οι χρηματοπιστωτικές αγορές είναι επίσης σε μια στάση

«αναμονής». Κατά τη διάρκεια της προσπάθειας της Fed για

την παροχή μαζικής ρευστότητας στο σύστημα (2010-2013),

οι προσδοκίες για τον πληθωρισμό επιταχύνθηκαν και η

κλίση της καμπύλης αποδόσεων των ΗΠΑ ήταν απότομη. Η

κλίση της καμπύλης αποδόσεων θεωρείται ως ένας από τους

κορυφαίους οικονομικούς δείκτες, καθώς έχει προβλέψει με

επιτυχία τον βιομηχανικό κύκλο στο παρελθόν.

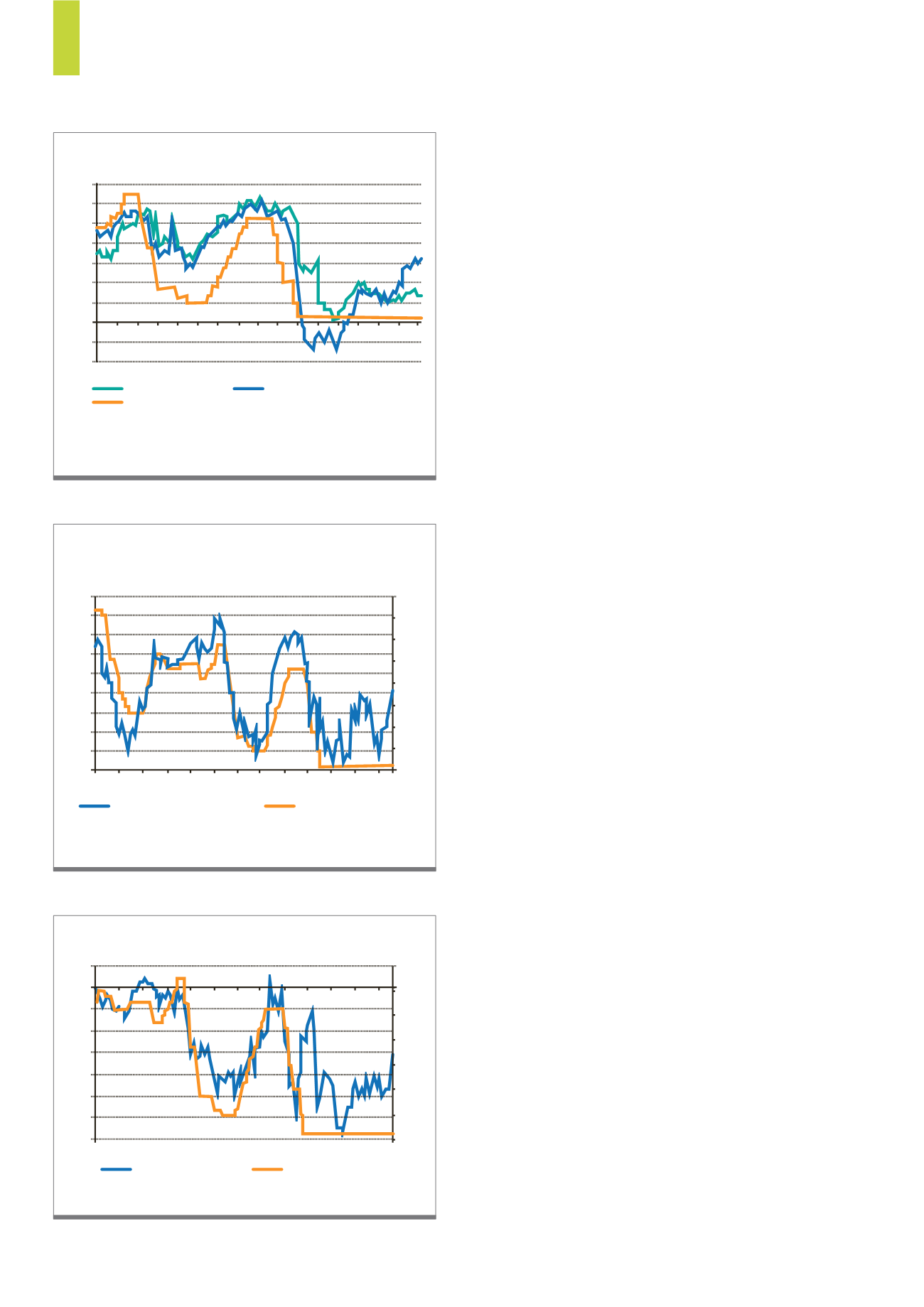

Το γράφημα 8 δείχνει την κλίση της καμπύλης αποδόσεων

των ΗΠΑ (αποδόσεις 10 ετών μείον αποδόσεις 2 ετών)

ανεστραμμένη σε σχέση με το τα παρεμβατικά επιτόκια

της Fed. Πρόσφατα, η καμπύλη έχει γίνει πιο επίπεδη,

αφού τα βραχυπρόθεσμα επιτόκια αυξήθηκαν, εν αναμονή

της αντιστροφής της νομισματικής πολιτικής της Fed, ενώ

αυτά των μακρυτέρων έπεφταν υπό το βάρος κυρίως της

υποχώρησης του πληθωρισμού, των αποδυναμωμένων και

μικτών τελευταίων μακροοικονομικών ανακοινώσεων και των

μαζικών αγορών ξένων επενδυτών κρατικών ομολόγων που

αναζητούν υψηλότερες αποδόσεις.

Η Fed θα πρέπει να δράσει προληπτικά και να κινηθεί πριν

μείνει πίσω από τις εξελίξεις. Η αντιστροφή της νομισματικής

πολιτικής είναι μια πολύ λεπτή πράξη εξισορρόπησης, καθώς

υπάρχει μια σειρά από αντίθετες και αντικρουόμενες δυνάμεις

στην οικονομία των ΗΠΑ αυτή τη στιγμή. Η προσδοκία μιας

αναστροφής έχει προκαλέσει μια τεράστια ανατίμηση του

δολαρίου που έχει οδήγησει σε σύσφιξη των νομισματικών

συνθηκών (Γράφημα 9). Επιπλέον, το ισχυρό δολάριο θα

έχει αρνητικό αντίκτυπο στις εξαγωγές των ΗΠΑ και των

πολυεθνικών εταιρικών κερδών.

Από την άλλη πλευρά, η αγορά εργασίας φαίνεται ανοδική

και η στεγαστική αγορά έχει ανακάμψει. Επιπλέον, η Fed

δε μπορεί να ρισκάρει την δημιουργία φούσκας, η οποία

θα προκαλέσει μαζικές αρνητικές επιπτώσεις στον πλούτο

(«wealth effects») σε περίπτωση «σκασίματος». Αλλά το πιο

σημαντικό είναι ότι δε μπορεί να θέσει σε κίνδυνο την αξιοπιστία

της. Για μια κεντρική τράπεζα η αξιοπιστία είναι υψίστης

σημασίας για την σηματοδότηση και αποτελεί προϋπόθεση για

τη χρηματοπιστωτική σταθερότητα.

Η μεγαλύτερη σε επιρροή κεντρική τράπεζα στον κόσμο

δε μπορεί να θεωρηθεί μη αξιόπιστη, καθώς αυτό θα έχει

τεράστιες επιπτώσεις για το παγκόσμιο χρηματοπιστωτικό

σύστημα. Η απρόσμενη απόφαση της ελβετικής κεντρικής

τράπεζας να εγκαταλείψει προάσπιση της σταθερής ισοτιμίας

έναντι του ευρώ (γεγονός που δεν είχε προηγουμένως

σηματοδοτηθεί) προκάλεσε σημαντική μεταβλητότητα στις

παγκόσμιες χρηματοπιστωτικές αγορές στις αρχές του έτους.

Συμπέρασμα

Σε κάθε περίπτωση, η Federal Reserve θα πρέπει να σταθμίσει

διάφορους παράγοντες, εγχώριους και μη, στη διαδικασία λήψης

Οι νομισματικές συνθήκες είναι ακόμα χαλαρές αλλά σφίγγουν.

Πηγή: Bloomberg, Iniohos Advisory Services

Δ9)

Nομισματικές συνθήκες

1,0

0,0

-1,0

-2,0

-3,0

-4,0

-5,0

-6,0

-7,0

94 96 98 00 02 04 06 08 10 12 14

7,0

6,0

5,0

4,0

3,0

2,0

1,0

0,0

Νομισματικές συνθήκες

Επιτόκιο αναφοράς (%, δ.α.)

Η καμπύλη αποδόσεων έχει γίνει πιο επίπεδη καταδεικνύοντας

τηn προσδοκία για υψηλότερα επιτόκια.

Πηγή: Bloomberg, Iniohos Advisory Services

Δ8)

Διαφορά απόδοσεων μεταξύ μακρινων

και κοντινών λήξεων

9

1,0

0,5

0,0

-0,5

-1,0

-1,5

-2,0

-2,5

-3,0

8

7

6

5

4

3

2

1

0

90 92 94 96 98 00 02 04 06 08 10 12 14

Επιτόκιο αναφοράς (%)

Καμπύλη αποδόσεων (αν., %, δ.α.)

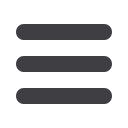

Ο κανόνας του Taylor δείχνει ότι τα σημερινά επιτόκια θα έπρεπε

να διαμορφώνονται πιο πάνω.

Πηγή: Bloomberg, Iniohos Advisory Services

Δ7)

Επιτόκια αναφοράς κατά τον κανόνα του Taylor

7,0

6,0

5,0

4,0

3,0

2,0

1,0

0,0

-1,0

-2,0

99 00 01 02 03 04 05 06 07 08 09 10 11 12 13 14 15

Κανόνας Taylor (%)

Επιτόκιο αναφοράς (%, δ.α.)

Προσαρμοσμένος Κανόνας Taylor (%)